北京2021年9月2日 /美通社/ — 近期,数字人民币的试点应用进展按下快进键,应用场景加速落地。

7月16日,人民银行发布《中国数字人民币的研发进展白皮书》,其中数据披露,截至2021年6月30日,数字人民币试点场景已超132万个,个人钱包开立超过2000万、对公钱包超过351万。

8月1日,北京地铁首次支持数字人民币线下购票/卡、补票和充值,很快上海、苏州、大连、青岛、福州、西安等地纷纷跟进。

8月12日,首家城商行通过城银清算接入人行数字人民币平台。

8月13日,首家农信社通过农信银接入人行数字人民币平台。

商业银行的数字人民币建设进入“竞速”新阶段。

商业银行数字人民币建设关注点

数字人民币作为法定货币,具有和纸钞、硬币相等的价值,同时具有支付成本低、便携性强、效率高、不易伪造、可追溯、支持在线/离线使用等特点,在未来生活、生产中将承担重要角色,成为最重要的基础支付结算工具之一。

中电金信深耕行业多年,基于对行业的洞察及数字人民币发展趋势的预判,认为商业银行在建设数字人民币系统时,需关注如下几个方面:

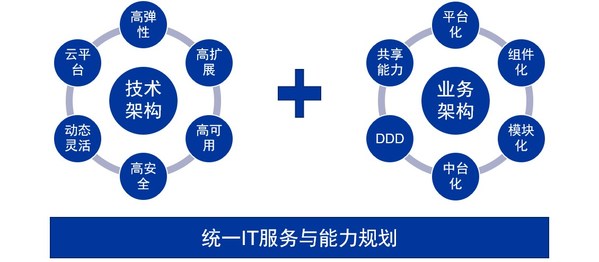

- 弹性技术架构。数字人民币应用于众多的线上、线下场景,技术架构层需要充分考虑互联网环境的技术特点,建议采用弹性分布式架构,构建高弹性、高扩展、高可用、稳定安全、动态灵活的技术能力,兼容多云平台、网信软硬件环境,能支撑快速需求实现和业务创新发展需要;

- 弹性业务架构。数字人民币系统建设需前瞻考虑到未来众多场景的应用,在业务层面上建议以组件化、模块化、中台化的模式进行构建,基于DDD领域驱动进行建模,以共享能力中心保障中台的厚度、深度,提高敏捷交付能力;

- 基础设施化。数字人民币系统建设应在统一IT规划架构下,充分考虑与核心、支付、收单、业务中台、互联网金融、开放银行平台、统一渠道平台等系统的边界与关系,使数字人民币系统融入其中,成为银行IT基础设施中的重要组成部分。

充分考虑上述建设关注点,并结合在金融行业众多成熟实践,中电金信推出了数字人民币解决方案-数字人民币服务平台,该方案基于分布式金融PaaS平台构建,依托于互联网先进技术,进行了更适用于金融行业的开发、运行、管控体系的适配和改造,具备高性能、高扩展、开发友好、安全稳定等特点。业务层面支持个人钱包、企业钱包、支付收单等数字人民币标配服务,支持与行内外众多系统集成,支持众多场景建设与服务拓展。

数字人民币平台既支持商业银行与农信银或城银清一点接入,也支持与运营机构直连对接。目前该平台已经在多家商业银行投产运行,有效提升了开发、运营效率,受到客户好评。

作为法定货币,数字人民币将一定程度上会重塑现有的支付体系,对构建新金融生态具有中重要的推动作用。中电金信愿以自身技术优势及行业洞见,帮助金融机构紧握数字人民币建设机遇,抢抓数字人民币发展先机,加快数字人民币系统建设步伐,在支付和金融生态场景掌握先发优势,持续在商业数字版图领域开疆拓土。

《软文网》https://www.rww.com.cn/是中国领先的软文推广, 发稿服务平台,助力中小企业网络营销与品牌传播。